Corum Life : un contrat d’assurance vie innovant pour diversifier son épargne

2020 restera à jamais marquée par une crise sanitaire sans précédent, dont les impacts ne peuvent pas encore être chiffrés. Face à l'affolement des marchés financiers, les épargnants s'inquiètent de l'avenir de leur placement préféré : l'assurance vie. Pour continuer à profiter de sa fiscalité avantageuse tout en optant pour des produits moins volatils que les actions, de nouveaux contrats font leur apparition.

Le CAC 40 a perdu environ 30% de sa valeur entre janvier et mars 2020. C'est une des conséquences directes de la pandémie de Coronavirus qui touche tous les secteurs. Cela peut inquiéter les épargnants, dont la majorité du patrimoine financier est investi en assurance vie. Fin décembre 2019, quelque 1 788

Pour atteindre de meilleures performances, certains avaient ainsi fait le choix de réorienter leur épargne vers les unités de compte en actions. Ils viennent de subir de plein fouet les effets de la crise sur les marchés boursiers. D'autres épargnants avaient choisi de diversifier leur épargne en privilégiant l'immobilier et notamment les Sociétés Civiles de Placement Immobilier (SCPI), souvent accessibles via l'assurance vie. Ces solutions offrent, en contrepartie d'une prise de risque, des résultats intéressants à long terme et un niveau de volatilité plus faible que les actions. Appréciable par temps de crise.

LES RAISONS DU SUCCÈS DE L'ASSURANCE VIE

L'assurance vie reste l'enveloppe fiscale la plus attractive pour l'épargnant. Après 8 ans de détention, les plus-values tirées des contrats ne sont imposées qu'à 7,5% (en plus des 17,2% de prélèvements sociaux) (2) en cas de retrait. De plus, l'épargnant bénéficie d'un abattement annuel de 4 600 € sur les gains réalisés (9 200 € pour un couple). Par ailleurs, en cas de décès, les versements réalisés avant 70 ans dont la somme est inférieure à 152 500 € sont exonérés de droits de succession.

À savoir : avec l'assurance vie, vous pouvez faire évoluer l'allocation de votre épargne parmi les produits disponibles dans le contrat. Les plus-values ne seront soumises à l'impôt qu'en cas de retrait des sommes investies. Par ailleurs, les gains en assurance vie ne sont pas taxés tous les ans (hors prélèvements sociaux sur les Fonds en Euros) comme un salaire ou une pension de retraite, mais uniquement en cas de retrait ou au décès du titulaire du contrat.

ALLIER DIVERSIFICATION ET FISCALITÉ AVEC CORUM LIFE

Pour permettre aux épargnants d'allier fiscalité avantageuse et diversification, CORUM L'Épargne propose désormais un contrat d'assurance vie unique sur le marché : Corum Life. Ce contrat innovant devrait s'imposer comme un placement incontournable car c'est le seul contrat d'assurance vie qui donne accès aux produits du groupe CORUM.

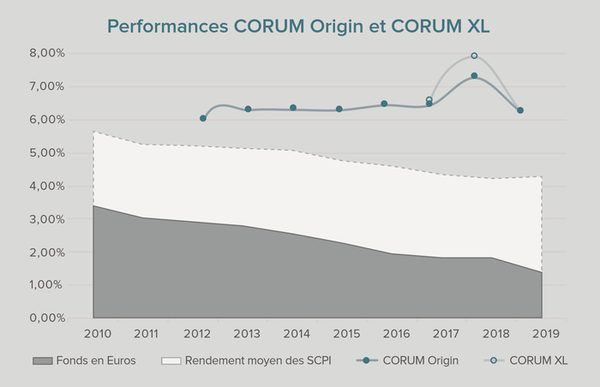

Le contrat permet d'investir dans 2 SCPI historiques sur le marché (la SCPI Corum Origin et la SCPI Corum XL), qui possèdent à elles 2 160 immeubles : 126 immeubles pour la SCPI Corum Origin et 34 immeubles pour la SCPI Corum XL, situés dans les pays les plus dynamiques d'Europe, en zone euro mais aussi en-dehors pour la SCPI Corum XL. Ces 2 SCPI sont les plus diversifiées du marché, un véritable atout pour affronter les conséquences de la crise actuelle. En 2019, la SCPI Corum XL a délivré une performance de 6,26%(3) nets de frais de gestion et la SCPI Corum Origin, 6,25%(3).

Corum Life permet également d'investir dans quatre produits obligataires normalement réservés à une clientèle institutionnelle, par le biais desquels l'épargnant finance des projets d'entreprises. Ces fonds au service de l'économie réelle ont la particularité d'avoir une volatilité plus faible que les marchés actions. Corum Life est ainsi composé d'une gamme de produits simple, ayant offert de belles performances par le passé, en contrepartie d'une prise de risque. Pour ce nouveau contrat, rien ne vient s'ajouter aux frais propres à chaque produit : Corum Life ne prélève ni frais d'entrée, ni frais de gestion, ni frais de sortie. Comme dans tout contrat d'assurance vie, vous bénéficiez de son avantageuse fiscalité et la liquidité des produits est assurée par Corum Life. De quoi préparer l'avenir en toute confiance !

Performances la SCPI Corum Origin et la SCPI Corum XL

***

Publi-rédactionnel - Mai 2020

(1) Source : Fédération Française de l'Assurance (FFA).

(2) Fiscalité en vigueur en Janvier 2020.

(3) Taux de Distribution sur Valeur de Marché (DVM), défini comme le dividende brut avant prélèvements obligatoires versé au titre de 2019 (y compris les acomptes exceptionnels et quote-part de plus-values distribuées de 0,20% pour la SCPI Corum Origin) par le prix acquéreur moyen de la part en 2019. Nous attirons votre attention sur le fait que les performances passées ne préjugent pas des performances futures.

Acheter des parts de SCPI est un investissement immobilier. Comme tout placement immobilier, il s'agit d'un investissement long terme avec un horizon de placement de 10 ans, dont la liquidité est limitée. Il existe un risque de perte en capital, les revenus ne sont pas garantis et dépendront de l'évolution du marché immobilier et du cours des devises. La société de gestion ne garantit pas le rachat des parts. Et comme tout placement, les performances passées ne préjugent pas des performances futures.

Avertissements communs à tous les articles et aux placements en général :

• • les textes et documents n'ont pas de valeur contractuelle, sauf mention contraire expresse. Les informations communiquées sont génériques et ne constituent ni un conseil personnalisé ni une recommandation d'investir ou de vendre ;

• Elles ne constituent pas une offre, une sollicitation ou une recommandation d'adopter une stratégie d'investissement. La valeur des investissements et les revenus qu'ils génèrent peuvent varier à la baisse comme à la hausse et les investisseurs peuvent ne pas récupérer les montants initialement investis.

• les communications des sociétés de gestion, assureurs, banquiers ou promoteurs immobiliers peuvent avoir un caractère commercial : vous êtes invité à en prendre connaissance avec un oeil critique ;

• les performances passées ne sont pas un indicateur fiable des performances futures ;

• tous les placements présentent des risques spécifiques tels que le risque lié à une gestion discrétionnaire, le risque de perte en capital, le risque de liquidité, le risque de change : vous devez prendre connaissance des facteurs de risques spécifiques à chaque solution avant toute décision d'investissement ;

• tous les placements sont soumis à une fiscalité qui dépend du placement lui-même et/ou de la situation personnelle de l'investisseur : vous devez vous informer de la fiscalité applicable à votre situation avant toute décision d'investissement (étant entendu que la fiscalité peut toujours évoluer durant la vie de votre investissement en cas de réforme fiscale) ;

• tout investisseur potentiel doit se rapprocher de son prestataire ou de son conseiller pour se forger sa propre opinion sur les risques inhérents à chaque investissement indépendamment des opinions et avis communiqués par les gestionnaires, et sur leur adéquation avec sa situation patrimoniale et personnelle.