BNP Paribas REIM fait le point sur l’immobilier résidentiel

Quelle est l'exposition des fonds de BNP Paribas REIM à l'immobilier résidentiel ?

BNP Paribas REIM France gère plus de 1 500 logements en France, acquis dans les années 2004/2010 et bénéficiant de dispositifs fiscaux (« Robien », « Borloo », « Scellier » et « Scellier BBC »). Ces logements sont détenus par nos 6 SCPI d'habitation.

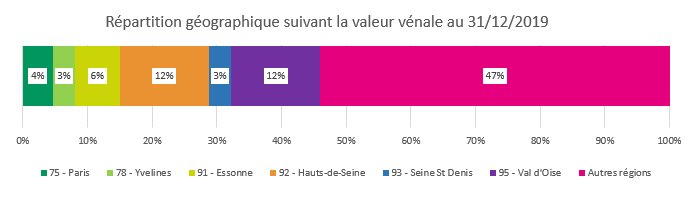

Les actifs gérés sont majoritairement des logements de 2 ou 3 pièces, d'une surface moyenne de 60 m². Situés dans les grandes agglomérations françaises, ils ont une valeur unitaire moyenne d'environ 200 000 €. Du fait de leurs caractéristiques, les SCPI en phase de gestion locative (la SCPI Pierre Avenir, la SCPI Pierre Avenir 2 et la SCPI Pierre Avenir 3) bénéficient d'une forte granularité, facteur de résilience : les risques sont répartis sur un grand nombre de logements et sur un grand nombre de locataires.

Au 31 décembre 2019, le patrimoine des SCPI d'habitation est valorisé à 312

Quels sont les effets de la crise sanitaire sur la perception des loyers ?

A ce stade, nous n'avons pas relevé de difficulté majeure dans la perception des loyers. Certes, quelques locataires nous ont contactés afin d'exposer leurs difficultés. Ces demandes sont étudiées au cas par cas. Mais ces situations sont relativement rares à ce jour.

Par ailleurs, nous rappelons que la plupart des SCPI résidentielles bénéficient d'une assurance pour loyer impayé. Cette assurance couvre la SCPI contre les impayés, quelle que soit leur nature et leur justification. Dans la situation actuelle, les assureurs ont prévu des aménagements des délais pour les démarches en recouvrement à entreprendre. Ces aménagements permettent de considérer la situation de chacun et d'en tenir compte dans un contexte particulier.

Enfin, les SCPI résidentielles bénéficient d'un taux d'occupation autour de 95% pour les SCPI en phase de gestion locative (hors SCPI en liquidation).

En conséquence, il ne devrait pas y avoir d'effet significatif sur les revenus et les distributions qui sont prévues dans les semaines à venir.

Comment la crise affecte-t-elle les transactions immobilières ?

Pour rappel, les tendances de marché étaient particulièrement favorables avant le déclenchement de la crise sanitaire. En 2019, 1 068 000 logements anciens ont été vendus en France (+10,7% sur un an), ce qui constitue un niveau record. En termes de prix d'acquisition, la tendance haussière amorcée en 2016 s'est accélérée en 2019. Ainsi, selon les chiffres des Notaires, une hausse moyenne de +3,7% était enregistrée pour l'ensemble des logements anciens en France en 2019.

La mise en place en mars 2020 des mesures de confinement entraîne un fort ralentissement de l'activité, qui affecte la dynamique transactionnelle. Nous nous attendons donc à une baisse du nombre de transactions en 2020.

Pour nos SCPI d'habitation en cours de liquidation (AV Habitat, AV Habitat 2, Capital Habitat), le processus de vente est au ralenti, sans être totalement arrêté. Ainsi, quatre actes de vente et six promesses de vente ont été signés depuis le début du confinement. Un travail de fond est mené afin de préparer la reprise et de relancer la dynamique d'avant la période de confinement : nos équipes dédiées poursuivent leur travail préparatoire (échanges avec les agents locaux, mandats de vente, constitution des dataroom…) afin que les ventes soient en mesure d'être réalisées dès que les conditions seront réunies.

En ce qui concerne les prix et leur évolution, de nombreuses incertitudes demeurent. Certes, la crise sanitaire devenue crise économique pourrait avoir des effets sur le marché de l'emploi et sur les revenus des ménages, malgré le soutien de l'Etat. Mais le marché résidentiel français est porté par des taux de financement bancaires bas et par un déficit d'offres.

La baisse, puis le maintien des taux d'intérêts à des niveaux planchers ont soutenu le marché au cours des cinq dernières années. Au vu du contexte économique et des annonces de la Banque Centrale Européenne, il semblerait que les taux de financement resteront bas à court et moyen terme, même si l'accès au crédit pourrait se trouver temporairement restreint pour les emprunteurs.

Surtout, la plupart des grandes agglomérations connaissent une croissance démographique et regroupe des ménages aux revenus relativement plus élevés qu'en zones rurales. Le déséquilibre entre l'offre et la demande peut être significatif. Le manque d'offres dans les zones urbaines les plus dynamiques devrait persister dans les années à venir.

L'immobilier résidentiel : valeur refuge ?

Dans un contexte de forte volatilité et de perte de valeur sur le marché des actions, le résidentiel pourrait-il jouer un rôle de valeur refuge et tirer son épingle du jeu ?

L'institut de sondage BVA a mis en place un indicateur permettant de mesurer les intentions d'achats immobiliers des Français. Ainsi, il est possible de comparer la situation qui précède le confinement de celle qui en découle. Les premières conclusions qui ressortent de cette étude sont relativement positives pour le secteur du résidentiel. En effet, la proportion de Français ayant l'intention d'acheter un bien immobilier a très peu diminué (-2 points). La tranche d'âge la plus affectée est celle des jeunes (-4 points chez les 25-34 ans). C'est donc toujours près d'un Français sur 6 qui a un projet immobilier dans les douze prochains mois, malgré le confinement.

Au global, le marché résidentiel sera affecté par la contraction de l'activité économique, surtout dans les zones les moins tendues. Toutefois, les fondamentaux solides et un contexte de taux durablement bas devraient soutenir un marché qui a montré sa résilience au cours des différents cycles économiques.

Avertissements communs à tous les articles et aux placements en général :

• • les textes et documents n'ont pas de valeur contractuelle, sauf mention contraire expresse. Les informations communiquées sont génériques et ne constituent ni un conseil personnalisé ni une recommandation d'investir ou de vendre ;

• Elles ne constituent pas une offre, une sollicitation ou une recommandation d'adopter une stratégie d'investissement. La valeur des investissements et les revenus qu'ils génèrent peuvent varier à la baisse comme à la hausse et les investisseurs peuvent ne pas récupérer les montants initialement investis.

• les communications des sociétés de gestion, assureurs, banquiers ou promoteurs immobiliers peuvent avoir un caractère commercial : vous êtes invité à en prendre connaissance avec un oeil critique ;

• les performances passées ne sont pas un indicateur fiable des performances futures ;

• tous les placements présentent des risques spécifiques tels que le risque lié à une gestion discrétionnaire, le risque de perte en capital, le risque de liquidité, le risque de change : vous devez prendre connaissance des facteurs de risques spécifiques à chaque solution avant toute décision d'investissement ;

• tous les placements sont soumis à une fiscalité qui dépend du placement lui-même et/ou de la situation personnelle de l'investisseur : vous devez vous informer de la fiscalité applicable à votre situation avant toute décision d'investissement (étant entendu que la fiscalité peut toujours évoluer durant la vie de votre investissement en cas de réforme fiscale) ;

• tout investisseur potentiel doit se rapprocher de son prestataire ou de son conseiller pour se forger sa propre opinion sur les risques inhérents à chaque investissement indépendamment des opinions et avis communiqués par les gestionnaires, et sur leur adéquation avec sa situation patrimoniale et personnelle.