SCPI du Groupe Voisin : infos et actualités

A propos d'Atland Voisin

Atland Voisin gère plusieurs SCPI en immobilier d'entreprise, dont la SCPI Epargne Pierre, qui représentaient un patrimoine de 1,3 Mds € pour le compte de 23 000 associés environ au 31/12/2019. Depuis septembre 2016, la société est présente sur le marché des OPCI professionnels avec les véhicules Transimmo et Dumoulin, qui représentent plus de 400

Situation globale des SCPI Atland Voisin au 30 juin 2020

Depuis la survenance de cette crise sanitaire toutes les mesures ont été prises afin d'assurer la continuité des activités et pour défendre au mieux les intérêts des associés de la société tout en étant aux côtés de leurs locataires. La note ci-dessous expose de façon détaillée les décisions qui ont été prises et leur impact sur les SCPI du groupe.

La SCPI Épargne Pierre

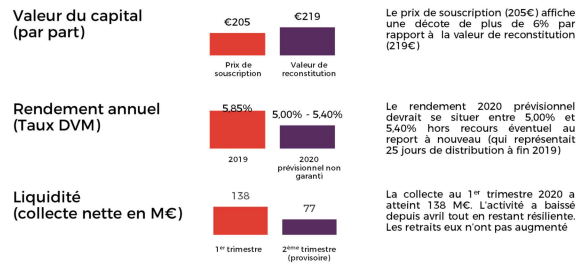

Les revenus encaissés au titre du 2ème trimestre représentent un taux de recouvrement de 84,9%. À ce taux de recouvrement effectif, s'ajoutent des revenus restant à percevoir au titre de la période écoulée et que les accords trouvés leur permettent de sécuriser. Enfin, couplé au travail de maîtrise des charges, ces résultats leur permettent de verser un acompte s'élevant à 88,9% de l'acompte du 1er trimestre.

Ce montant est atteint sans recourir au report à nouveau.Sur la base des accords trouvés avec certains de leurs locataires, et sans préjuger des évolutions sanitaires et / ou économiques, ils font le scenario d'un retour progressif à la normale des loyers pour le 3ème et 4ème trimestre, et maintiennent leur prévision ajustée de rendement 2020 entre 5,00% et 5,40%.

Pour rappel, le prix de part est fixé à 205 € à comparer à une valeur de reconstitution de 219 €, soit un différentiel favorable pour les souscripteurs de 6,8%

La SCPI Immo Placement

Les revenus encaissés représentent un taux de recouvrement de 88,2%. Il a été décidé de distribuer un acompte de 11,25 € par part ; soit un acompte inchangé par rapport au 1er trimestre et à ceux versés en 2019. Ce montant est atteint sans recourir au report à nouveau.

En l'état actuel, et sans préjuger des évolutions sanitaires et / ou économiques, le scenario d'un retour progressif à la normale des loyers pour le 3ème et 4ème trimestre est choisi, et le groupe maintient sa prévision ajustée de rendement 2020 entre 5,25% et 5,40%.

Pour rappel, le prix moyen de la part 2019 est de 870 € à comparer à une valeur de reconstitution de 961 € soit un différentiel favorable pour les souscripteurs de 9,4%

La SCPI Foncière Rémusat

Les revenus encaissés représentent un taux de recouvrement de 62%. Dès le 1er trimestre, les caractéristiques de la SCPI (commerces, faible capitalisation) les avaient amenés à baisser l'acompte de près de 15%. Il a été décidé de reconduire cette décision au 2ème trimestre, tout en recourant partiellement au report à nouveau (à hauteur de 16% de la réserve disponible). À ce stade ils maintiennent leur prévision de rendement entre 4,20% et 4,60%.

Pour rappel, le prix moyen de la part 2019 est de 1 036 € à comparer à une valeur de reconstitution de 1 094 € soit un différentiel favorable pour les souscripteurs de 5,6%.

Informations sur la SCPI Epargne Pierre

Le patrimoine

Le patrimoine est constitué à 71% de bureaux et activités et à 24% de commerces concernés par les fermetures administratives et 5% de commerces alimentaires ou essentiels. Les locataires bureaux et activités ont été, à ce stade, moins touchés par la crise. Autrement dit, l'impact se concentre sur 24% du patrimoine de la SCPI.

La situation locative

La SCPI Épargne Pierre compte près de 190 actifs qui accueillent près de 480 locataires. Des chiffres qui illustrent la stratégie de mutualisation du risque locatif. Les loyers des grandes entreprises ou des entités publiques représentent 84% de ses recettes locatives. Par opposition, une faible minorité des locataires rentre dans la catégorie des TPE – PME, et représente 16% des loyers annuels de la SCPI.

Le recouvrement

Pour faire face à la crise de Covid-19, les locataires ont été accompagnés au cas par cas. Des réponses aux demandes ont été faites en fonction de l'impact sur leurs activités, et une négociation des accords a été réalisée en fonction de leurs situations.

En résulte un recouvrement des loyers de 84,9%. Les 15,1% non recouvrés sont la matérialisation des accords trouvés avec certains locataires. Avec des réalités différentes d'un secteur à l'autre.

- les bureaux et les locaux d'activités (71% du patrimoine) : la quasi-totalité des loyers a été recouvrée dans les conditions normales prévues par leurs baux, c'est-à-dire sans avoir à recourir à des accords spécifiques. Les rares négociations ont porté sur un report de paiement du loyer afin d'accompagner la trésorerie de certaines entreprises

- les commerces alimentaires ou essentiels (5% du patrimoine) : la totalité des loyers a été encaissée

- les commerces concernés par la fermeture administrative (24% du patrimoine) : ils ont été particulièrement vigilants dans leurs relations avec les locataires commerçants, afin d'identifier les demandes fondées. Ainsi leur situation financière a été étudiée, leur modèle économique aussi. Des propositions différenciées ont pu être faite pour chaque type de commerçant. Cela a conduit à des négociations de reports de loyers, ou des annulations en contrepartie de la sécurisation de la durée ferme des baux. Globalement, par rapport au scénario de mars 2020, les annulations de loyers consenties sont inférieures à celles prévues.

Tendances observées depuis la sortie du confinement

Depuis l'annonce de sortie du confinement, une reprise progressive de la consommation a été constatée, avec des clients présents et des paniers moyens en hausse chez les commerçants ayant retrouvé une activité. Ajoutons que les actifs commerciaux (boutiques de centre-ville et retail park) détenus par la SCPI Épargne Pierre conservent de bons fondamentaux. La qualité des emplacements et l'attrait des zones de chalandise ont même suscité des marques d'intérêts de locataires potentiels en cas d'éventuelles libérations. Ces demandes ont permis de maintenir une position relativement favorable vis-à-vis des enseignes déjà implantées. Afin d'illustrer cette résilience : la récente acquisition à Coulommiers dont la livraison a eu lieu durant le confinement. Malgré la situation que nous avons traversée, toutes les enseignes ont maintenu leurs décisions de s'y installer. Elles ont affiché des chiffres d'affaires supérieurs à leurs prévisions dès la fin du premier mois d'ouverture.

Perspectives : second semestre et rendement 2020

En avril dernier le groupe publiait une prévision ajustée du rendement annuel entre 5,00% et 5,40%. Un niveau qui correspond à un impact de 8% à 15% par rapport au rendement 2019. La réalité de la situation du 2ème trimestre est plus favorable que leurs prévisions initiales. Cette projection est donc maintenue pour 2020. Rien n'est garanti toutefois, et il reste très vigilant quant à l'évolution de la conjoncture économique au 3ème et 4ème trimestre. Mais dans l'hypothèse d'une normalisation des loyers sur cette période, l'objectif annoncé de rendement serait tenu, de même que leur objectif au long cours : afficher une performance significativement supérieure au marché (pour rappel 4,40% au 31/12/2019).

Synthèse

Informations sur la SCPI Immo Placement

Le patrimoine

Le patrimoine de la SCPI Immo Placement est constitué à 66% de bureaux et activités, 24% de commerces directement concernés par les fermetures lors du confinement, et 10% des commerces alimentaires ou essentiels ayant pu maintenir une activité. Les locataires bureaux et activités sont à ce stade moins touchés par la crise. Sa capitalisation de 234

La situation locative

La SCPI Immo Placement compte plus de 400 locataires. Les loyers des grandes entreprises ou des entités publiques représentent 59% de ses recettes locatives. Autrement dit, une minorité des locataires rentre dans la catégorie des TPE – PME, et représente 41% des loyers annuels de la SCPI.

Le recouvrement

En résulte un recouvrement des loyers de 88,2%. Les 17,8% non recouvrés sont la matérialisation des accords trouvés avec certains locataires. Avec des réalités différentes d'un secteur à l'autre. La stratégie adoptée dans la négociation des accords répond à la même dynamique que celle décrite pour la SCPI Épargne Pierre (cf. supra).

Perspectives : second semestre et rendement 2020.

En avril dernier le groupe Voisin publiait une prévision ajustée du rendement annuel entre 5,25% et 5,40%. La réalité de la situation du 2ème trimestre est plus favorable que leurs prévisions initiales. Cette projection est maintenue pour 2020. Rien n'est garanti toutefois, et la vigilance reste de rigueur quant à l'évolution de la conjoncture économique au 3ème et 4ème trimestre. Mais dans l'hypothèse d'une normalisation des loyers sur cette période, l'objectif annoncé de rendement serait tenu.

Informations sur la SCPI Foncière Rémusat

Le patrimoine

Le patrimoine de la SCPI Foncière Rémusat est constitué à 92% de commerces, dont 72% ont ét concernés par les mesures de fermeture pendant la période de confinement et 28% ont pu poursuivre leurs activités (le solde est composé de bureaux et d'un hôtel). Sa capitalisation est de 55

La situation locative

La SCPI Foncière Rémusat compte plus de 80 locataires. Les loyers des grandes entreprises ou des entités publiques représentent 48% de ses recettes locatives. Autrement dit, une majorité des locataires rentre dans la catégorie des TPE - PME et représente 52% des loyers annuels de la SCPI.

Le recouvrement

En résulte un recouvrement des loyers de 62%. LEs 38% non recouvrés sont la matérialisation des accords trouvés avec certains locataires. La stratégie adoptée dans la négociation des accords répond à la même dynamique que celle décrite pour la SCPI Epargne Pierre (cf.supra).

Perspectives : second semestre et rendement 2020

Au regard de la situation locative, un rendement 2020 entre 4.20% et 4.60% est prévu.

Avertissements communs à tous les articles et aux placements en général :

• • les textes et documents n'ont pas de valeur contractuelle, sauf mention contraire expresse. Les informations communiquées sont génériques et ne constituent ni un conseil personnalisé ni une recommandation d'investir ou de vendre ;

• Elles ne constituent pas une offre, une sollicitation ou une recommandation d'adopter une stratégie d'investissement. La valeur des investissements et les revenus qu'ils génèrent peuvent varier à la baisse comme à la hausse et les investisseurs peuvent ne pas récupérer les montants initialement investis.

• les communications des sociétés de gestion, assureurs, banquiers ou promoteurs immobiliers peuvent avoir un caractère commercial : vous êtes invité à en prendre connaissance avec un oeil critique ;

• les performances passées ne sont pas un indicateur fiable des performances futures ;

• tous les placements présentent des risques spécifiques tels que le risque lié à une gestion discrétionnaire, le risque de perte en capital, le risque de liquidité, le risque de change : vous devez prendre connaissance des facteurs de risques spécifiques à chaque solution avant toute décision d'investissement ;

• tous les placements sont soumis à une fiscalité qui dépend du placement lui-même et/ou de la situation personnelle de l'investisseur : vous devez vous informer de la fiscalité applicable à votre situation avant toute décision d'investissement (étant entendu que la fiscalité peut toujours évoluer durant la vie de votre investissement en cas de réforme fiscale) ;

• tout investisseur potentiel doit se rapprocher de son prestataire ou de son conseiller pour se forger sa propre opinion sur les risques inhérents à chaque investissement indépendamment des opinions et avis communiqués par les gestionnaires, et sur leur adéquation avec sa situation patrimoniale et personnelle.