Fonds Commun de Placement à Risques : qu'est-ce qu'un FCPR ?

FCPR : des fonds d'investissement en non coté

ouverts à tous les investisseurs

Qu'est-ce qu'un FCPR ?

Les FCPR comment ça marche ?

Comment fonctionne un FCPR ?

Un véhicule d'investissement dédié au non coté

A l'origine, le FCPR (Fonds Commun de Placement à Risques) est un véhicule de placement créé en 1980 pour investir dans des sociétés non cotées.

Qu'est-ce que le non coté ?

L'investissement en « non coté » est également souvent assimilé au « Private Equity » que beaucoup de français écrivent « private équity » avec un accent sur le mot « équity », ce qui en dit long hélas sur la méconnaissance du sujet.

« Private Equity » est un terme anglophone qui signifie « actions de sociétés privées » (c'est-à-dire non cotées en bourse) par opposition aux sociétés ouvertes au public (cotées en bourse). La juste définition en français de « private equity » est « capital investissement ».

Par extension et abus de langage, on parle souvent du « Private Equity » pour désigner l'investissement non coté en général. Cette simplification n'est pas parfaitement exacte. En réalité, le « Private Equity » est un sous ensemble de l'univers du non coté.

Le « capital-investissement » ou « private equity » est la prise de participations dans des sociétés non cotées en bourse, afin de permettre le financement de leur démarrage, de leur développement ou encore de leur transmission/cession.

Il y a plusieurs formes de capital-investissement

- le capital-risque ou l'amorçage pour financer le démarrage de nouvelles entreprises

- le capital-développement pour financer le développement et accélérer la croissance de l'entreprise

- le capital-transmission ou «

LBO » (Leverage Buy Out) destiné à accompagner la transmission ou la cession de l'entreprise - le capital-retournement ou « recovery » pour aider au redressement d'une entreprise en difficultés

La stratégie d'un FCPR n'est pas nécessairement de faire du capital investissement

Certains FCPR investissent naturellement au capital de sociétés non cotées. Mais certains FCPR ont choisi de se spécialiser dans d'autres stratégies.

- les obligations (émises par des sociétés non cotées)

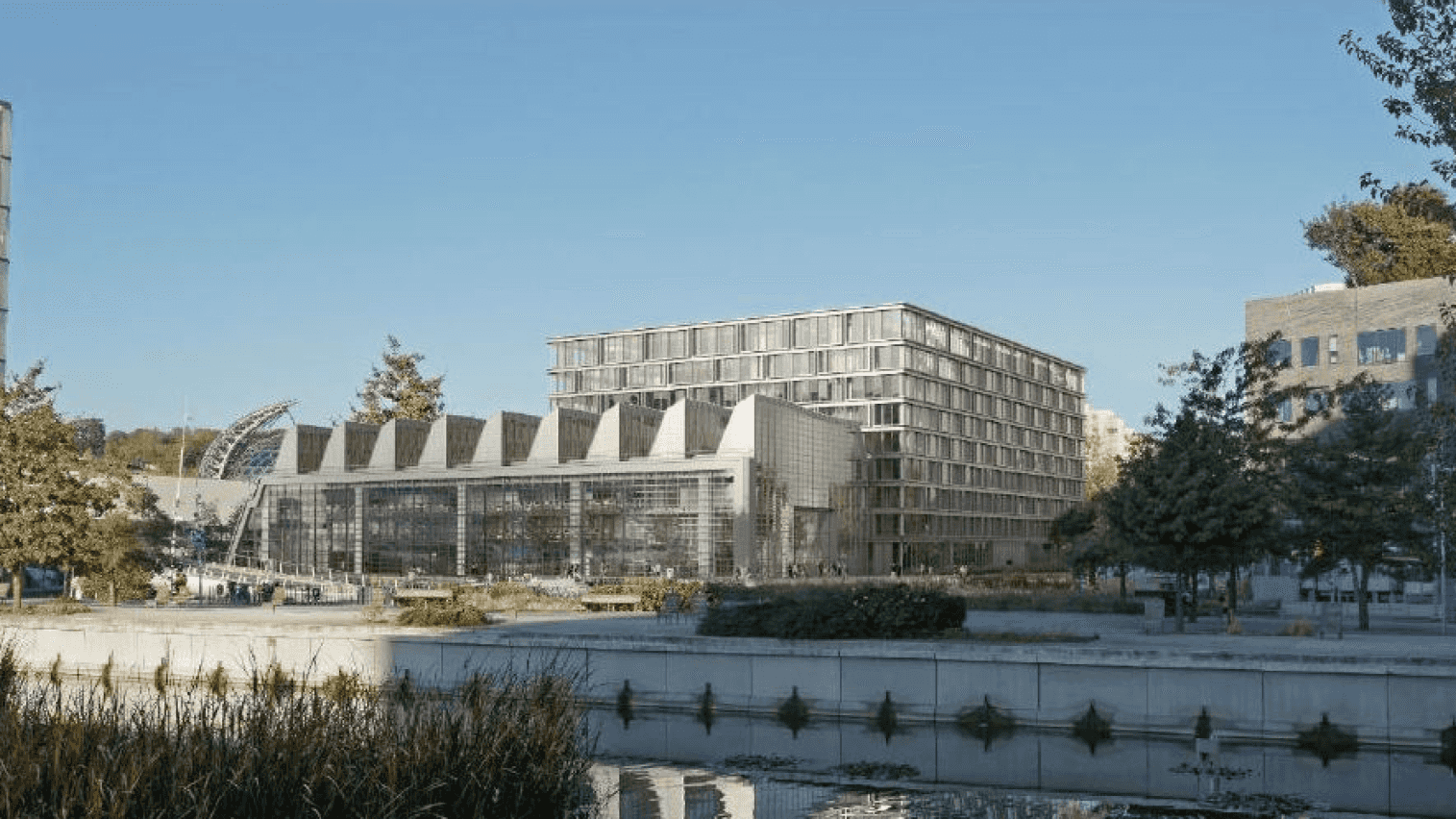

- l'immobilier

- les infrastructures

Vidéo pédagogique créée par l'AMF

Dans cette vidéo, l'

Capitaux privés ou capitaux publics

Les fonds d'investissement peuvent investir des capitaux privés.

Ces capitaux privés peuvent appartenir à des investisseurs institutionnels : compagnies d'assurance, mutuelles, fonds de pension par exemple.

Ils peuvent aussi appartenir à des investisseurs privés (sociétés privées, grandes fortunes, et de plus en plus, des investisseurs particuliers).

Le FCPR : un des véhicules d'investissement permettant d'investir dans le non coté

Sur le plan réglementaire, l'actif d'un FCPR doit être constitué, pour 50% au moins, de valeurs mobilières non admises à la négociation sur un marché réglementé français ou étranger, ou de parts de sociétés à responsabilité limitée.

L'actif d'un FCPR peut également, dans la limite de 15%, être constitué des avances en compte courant. Ces avances doivent être consenties pour une durée d'au plus 3 ans.

Les parts peuvent donner lieu à des droits différents sur l'actif net (remboursement des souscriptions) ou sur les produits du fonds (distribution de revenus). Ces clauses particulières doivent figurer dans le règlement du FCPR.

Une procédure de souscription spécifique

Les FCPR sont des fonds dont la période de souscription (correspondant à la période de levée de capitaux) est généralement assez courte : quelques mois, voire 1 ou 2 ans.

Certains FCPR peuvent être souscrits en permanence. Ce sont des FCPR dits « perpétuels » ou «

Les FCPR destinés aux investisseurs professionnels ou institutionnels pratiquent habituellement des appels de fonds échelonnés dans le temps, au fur et à mesure qu'ils prennent des engagements financiers. L'investisseur conserve alors sa trésorerie jusqu'au jour où le FCPR lui demande de matérialiser son apport à hauteur de ses engagements.

Lorsque le FCPR est destiné à un public d'investisseurs plus large, la souscription se fait généralement en une fois, pendant la période de levée de capitaux. Pour ne pas pénaliser les investisseurs qui ont placé leurs capitaux en début de période, par rapport à ceux qui sont arrivés en fin de période de souscription, certains FCPR prévoient un mécanisme destiné à favoriser les investisseurs de la première heure (en leur faisant bénéficier de frais réduits ou d'une valorisation du prix de parts).

Une fois la période de souscription achevée, il n'est plus possible d'investir dans le FCPR sauf à racheter les parts d'un souscripteur qui aurait besoin de sortir avant le terme prévu.

Il est fréquent que plusieurs années s'écoulent entre la création de deux FCPR par une même société de gestion. Mais parfois, les sociétés de gestion qui déploient une stratégie de gestion récurrente, enchainent les créations de nouveaux fonds qui sont lancés peu de temps après la clôture de la levée de fonds du FCPR précédent. On parle alors de « millésimes ». La stratégie de gestion reste plus ou moins la même, mais la composition du portefeuille varie d'une année sur l'autre, et donc les performances aussi. Dans ce type de stratégie, il peut y avoir de bons et de mauvais millésimes, en fonction de l'année de construction du portefeuille.

Des fonds plutôt destinés à des épargnants avisés

Investis sur des actifs non cotés, peu liquides et pouvant présenter un risque de perte en capital parfois élevé (en fonction de la stratégie du fonds), les FCPR ne doivent représenter qu'une fraction du patrimoine limitée à la partie sur laquelle l'investisseur peut accepter la contrainte de blocage et le risque de pertes.

Les FCPR qui ont vocation à s'adresser à un public large effectuent des démarches auprès de l'

Certains FCPR sont destinés à un public plus restreint (professionnels ou investisseurs avertis) et ne font l'objet d'aucune publicité. Ces FCPR sont appelés

Moins contrôlés et moins contraints par la réglementation, ces fonds d'investissement supportent aussi souvent moins de charges et les gérants disposent d'une plus grande latitude de gestion. Cette plus grande souplesse et liberté dont disposent les FPCI peuvent permettre de réaliser de meilleures performances si l'équipe de gestion est compétente. A l'inverse, cette plus grande liberté dans la gestion peut conduire à augmenter les risques si l'équipe de gestion est peu qualifiée ou sa stratégie risquée. C'est pourquoi la réglementation limite l'accès aux FPCI aux seuls investisseurs professionnels et aux investisseurs dits « avertis », c'est-à-dire capables d'investir et de bloquer une somme d'au moins 100 000 € sur ces fonds, en diversification de leur patrimoine ce qui suppose une surface financière assez importante.

Un partage de performance à terme

Le règlement du fonds peut prévoir qu'à la liquidation du FCPR une fraction de l'actif soit attribuée à la société de gestion et/ou aux gestionnaires (correspondant à un partage de performance). Ce partage de performance appelé « carried interest » est une pratique très courante dans l'univers du non coté, qui récompense et motive les équipes de gestion.

Certains FCPR comportent des clauses de « hurdle » qui prévoient que ce partage de performance n'aura lieu que sous conditions (par exemple si le fonds atteint certains objectifs ou délivre une performance minimum pour l'investisseur final qui bénéficie ainsi d'une priorité dans le partage de la performance jusqu'à un certain seuil).

Un investissement à long terme peu liquide

La

Au terme du délai de blocage, il est prévu que les porteurs de parts puissent exiger la liquidation du FCPR si leurs demandes de remboursement n'ont pas été satisfaites dans le délai d'un an.

Il est toutefois possible de céder des parts de FCPR en cours de vie du fonds, et même aussitôt après leur souscription, à condition de trouver un acheteur et de renoncer aux avantages fiscaux (voire à rembourser les réductions d'

A l'inverse, il est possible de se porter acquéreur de ces parts sur le marché secondaire, à condition de trouver un vendeur, ce qui est un exercice difficile en l'absence de marché organisé.

Pour les FCPR sans réduction d'impôt qui s'adressent plutôt à des investisseurs privés fortunés, ou à des investisseurs institutionnels, les minimas d'investissements sont souvent très élevés (plusieurs millions, dizaines de millions voire centaines de

Lorsque les parts n'ont pas été entièrement libérées, le souscripteur et les cédants successifs (les acquéreurs qui sont eux-mêmes susceptibles de vendre de leurs parts) sont tenus solidairement du montant non libéré de celles-ci.

Ceci signifie que le souscripteur initial (ou un ancien porteur de parts) peut être amené à faire face aux appels de fonds du FCPR, si le porteur de parts actuel ne peut faire face à ses obligations.

Ceci n'est toutefois qu'une procédure extrême. En effet, si le porteur de parts de FCPR n'a pas libéré ses apports aux dates fixées par la société de gestion, celle-ci peut lui adresser une mise en demeure. Un mois après cette mise en demeure, et si celle-ci est restée sans effet, la société de gestion peut procéder, et ce sans aucune décision de justice, à la cessions forcée des parts.