Sauf clôture anticipée des souscriptions (enveloppe limitée)

Informations clés

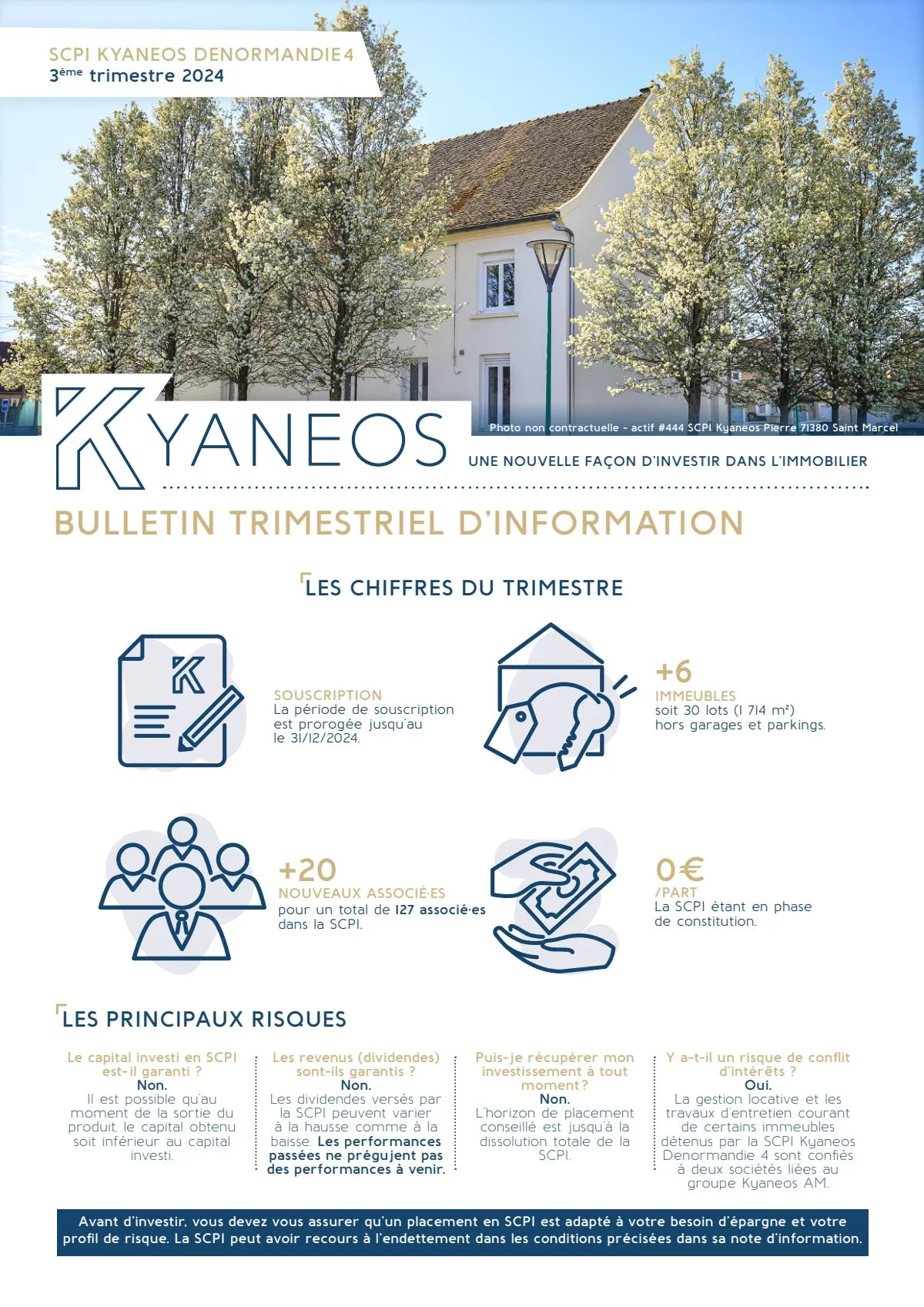

Présentation de la SCPI Kyaneos Denormandie 4

La SCPI Kyaneos Denormandie 4 en bref

La SCPI Kyaneos Denormandie 4 une SCPI fiscale s’appuyant sur le dispositif « Denormandie » et la quatrième gérée par Kyaneos Asset Management.

C'est une solution d’épargne et de défiscalisation immobilière « clé en main », la gestion des immeubles étant assurée par des professionnels.

La genèse de la SCPI Kyaneos Denormandie 4

La SCPI Kyaneos Denormandie 4 s'engagera à réaliser des travaux de rénovation éligibles. Ces travaux, définis par décret, doivent être facturés par une entreprise spécialisée dans les travaux de réhabilitation (entreprise « RGE » : reconnu garant de l’environnement) et représenter au moins 25% du coût total de l'opération.

Il s'agit d'un dispositif de défiscalisation long terme : la durée d'investissement recommandée est de NC.

Nature du placement

En souscrivant des parts de la SCPI Kyaneos Denormandie 4 vous accédez indirectement au marché de l’immobilier avec une mise de fonds de 10 000,00 € (minimum 10 parts de 1 000 €).

Ces délais tiennent compte de la durée d’investissement, des travaux de rénovation des immeubles, de l’engagement de location des biens pendant 12 ans et de la durée de dissolution de la SCPI.

La SCPI Kyaneos Denormandie 4 investira dans un patrimoine de nature à mutualiser le risque de vacance locative et le risque de marché : la sélection des locataires sera rigoureuse et la zone d’investissement s’étendra sur toutes la France, dans des villes éligibles au dispositif Denormandie.

La SCPI Kyaneos Denormandie 4 est autorisée à recourir au crédit dans la limite de 40% de la valeur totale des actifs immobiliers détenus par la SCPI.

La réglementation encadre la gestion du patrimoine : plafonds de loyers et de ressources des locataires par zone.

Echéances de la SCPI Kyaneos Denormandie 4

Le délai d'entrée en jouissance des parts de la SCPI Kyaneos Denormandie 4 est de 5 mois : l'entrée en jouissance des parts se faisant le 1er jour du 6ème mois qui suit celui de l’encaissement de l’intégralité du prix de souscription par la société de gestion Kyaneos Asset Management.

Au terme des 12 ans de durée de vie de la SCPI Kyaneos Denormandie 4 auxquels il convient d’ajouter la durée prévisionnelle d'un an, elle entrera en dissolution. Le produit de la vente des logements sera réparti entre les Associés au prorata de leur nombre de parts au furet à mesure de la vente des logements.

Ce délai de dissolution est estimé à 1 an.

A l��’échéance de la SCPI Kyaneos Denormandie 4 le montant que vous percevrez dépendra du prix de cession des logements détenus par la SCPI donc, de l’évolution du marché immobilier d’habitation. L’investissement présente un risque de perte en capital.

Gestion de la SCPI Kyaneos Denormandie 4

La SCPI Kyaneos Denormandie 4 permet de bénéficier d’une gestion réalisée par des professionnels, dans le choix des immeubles, la recherche des locataires et dans l’entretien du patrimoine en contrepartie d’honoraires de gestion qui comprennent les frais de personnel, de siège social, d’information des associés, d’organisation des assemblées, de gestion du patrimoine, de répartition des résultats.

Performances de la SCPI Kyaneos Denormandie 4

Une partie de la performance proviendra des loyers encaissés par la SCPI Kyaneos Denormandie 4 qui seront reversés aux Associés après déduction des frais de fonctionnement et d'éventuelles mises en réserve.

L'objectif de revenus (non garanti) est d'environ 3% par an.

La performance globale de la SCPI Kyaneos Denormandie 4 dépendra également des plus ou moins-values qui seront réalisées sur les biens immobiliers détenus par la SCPI Kyaneos Denormandie 4. Ces gains ou ces pertes dépendront du prix de revient (prix d'achat, frais de notaire et d'intermédiaires, plus le montant des travaux de rénovation) et du prix de vente, en fonction du marché de l'immobilier en général, et du marché local en particulier.

Pour un contribuable personne physique, la performance de la SCPI Kyaneos Denormandie 4 se traduira également par une réduction d'impôt sur le revenu (IR) de 15% étalée sur 9 ans.

Pour le calcul de la rentabilité de l'opération, compte tenu de la durée prévisionnelle de blocage de 12 ans minimum, la réduction d'impôt représente 15% divisés par 12 ans soit l'équivalent de 1,67% par an dans la limite de 10 000 € par an (plafonnement des

Le dispositif fiscal Denormandie applicable à la SCPI Kyaneos Denormandie 4

La réduction d’impôt « Denormandie » (introduite par la loi de finances pour 2015 au sein de l’article 199 novovicies du Code Général des Impôts ci-après « Code Général des Impôts ») s’applique uniquement dans le cadre de l’impôt sur le revenu, sous conditions. La réduction d’impôt entre dans le champ d’application du plafond global des

A l’initiative du Gouvernement, le bénéfice de la réduction d’impôt « Pinel » (dont le dispositif « Denormandie » est une sous catégorie) est étendu par l’article 226 de la loi de Finances pour 2019 aux acquisitions de logements qui font ou ont fait l’objet de travaux de rénovation, ainsi qu’aux locaux affectés à un usage autre que l’habitation qui ont fait l’objet de travaux de transformation en logement.

Les travaux de rénovation éligibles, définis par décret, doivent être facturés par une entreprise spécialisée dans les travaux de réhabilitation et représenter au moins 25% du coût total de l’opération.

Pour bénéficier de cet aménagement, les logements concernés doivent être situés dans des communes dont le besoin de réhabilitation de l’habitat en centre-ville est particulièrement marqué ou qui ont conclu une convention d’opération de revitalisation de territoire.

Les modalités d’application de cette mesure ainsi que la liste des communes et la détermination du centre des communes éligibles ont été fixées par un arrêté des ministres chargés du logement et du budget.

étalée sur 9 ans

La réduction d’impôt prévue par ce dispositif, applicable à la SCPI Kyaneos Denormandie 4, permet de profiter d’une réduction d’impôt sur le revenu (non reportable, ni restituable) égale à 15% du montant de votre souscription, étalée sur 9 années, dès l’année de l’enregistrement de votre souscription.

Le dispositif Denormandie est soumis à certaines conditions (travaux engagés, durée de location, plafonnement des loyers...) qui sont détaillés dans la note d’information de la SCPI Kyaneos Denormandie 4.

Exemple : investir en souscrivant 100 parts (soit 100 000 €) dans la SCPI Kyaneos Denormandie 4 en 2023 permet de profiter d’une réduction d’impôt sur le revenu (IR) de 15 030 €, sous réserve du respect des règles fiscales, soit 1 670 € par an pour 2023, 2024, 2025, 2026, 2027, 2028, 2029, 2030 et 2031.

Ce régime fiscal est lié à l’engagement de l’associé de conserver ses parts jusqu’à l’expiration de l’engagement de location des biens pendant 9 ans, correspondant à une durée de blocage de 12 ans compte tenu des délais d’investissement, d’achèvement des immeubles, de l’engagement de location des biens pendant 9 ans et des délais inhérents à la vente du patrimoine. Avant de souscrire, vous devez vous assurer que ce produit correspond à votre situation fiscale.

Avertissements

Les avantages fiscaux offerts par la SCPI Kyaneos Denormandie 4 sont accordés en contrepartie du respect d'engagements d'investir en immobilier à usage d'habitation, d'effectuer des travaux de rénovation représentant 25% au moins de la valeur des biens, de louer pendant au moins 9 ans, et de respecter les règles spécifiques au dispositif fiscal Denormandie et notamment un niveau de ressources maximum pour le locataire et un plafond de loyers en fonction de la localisation des biens.

Durée de blocage : 12 ans minimum compte tenu des délais d’investissement : délai d'acquisition et de rénovation des immeubles (entre 1 et 2 ans), plus l’engagement de location des biens pendant 9 ans, plus les délais inhérents à la vente du patrimoine (durée prévisionnelle de dissolution de 1 an).

Principaux facteurs de risque

Risques de perte en capital : la SCPI Kyaneos Denormandie 4 n’offre aucune garantie de protection en capital. L’investisseur est averti que son capital n’est pas garanti et peut ne pas lui être restitué ou ne l’être que partiellement même s’il conserve ses parts durant toute la durée de placement recommandée.

Risque de liquidité : la SCPI Kyaneos Denormandie 4 est exposée à un risque lié à la faible liquidité du marché immobilier. La vente d’immeuble peut nécessiter un délai important qui peut être rallongé en période de tension sur le marché.

Aussi, étant donné la faible activité du marché secondaire, vous pourriez être amené à rencontrer des difficultés à revendre vos parts à un prix, sauf considérablement décoté par rapport au prix de souscription, étant donné que l’acheteur ne récupère pas l’avantage fiscal lié aux parts cédées.

Risque lié au marché immobilier : l’investissement de la SCPI Kyaneos Denormandie 4 en immobilier est soumis directement et indirectement aux risques inhérents à la détention et à la gestion d’actifs immobiliers. La performance et l’évolution du capital investi sont ainsi exposées aux risques liés à l’évolution de cette classe d’actifs. De nombreux facteurs (liés de façon générale à l’économie ou plus particulièrement au marché immobilier) peuvent avoir un impact négatif sur la valeur des actifs détenus par la SCPI Kyaneos Denormandie 4.

Risque lié au recours à l’endettement : la SCPI Kyaneos Denormandie 4 peut avoir recours à l’endettement pour le financement de ses investissements. Dans ces conditions, les fluctuations du marché immobilier peuvent réduire de façon importante la capacité de remboursement de la dette, celles du marché du crédit peuvent également réduire les sources de financement et augmenter de façon sensible le coût de ce financement.

Risque fiscal : la réduction d’impôt sur le revenu apportée par la souscription de parts de SCPI Kyaneos Denormandie 4 n’est ni restituable, ni reportable : la fraction de réduction non utilisée (ou la réduction complète) peut donc être perdue si elle n’est pas utilisée.

Vos parts sont bloquées toute la durée de vie de la SCPI Kyaneos Denormandie 4 : en cas de cession anticipée de vos parts, avant le terme de la période de conservation obligatoire, vous perdrez l’intégralité des avantages fiscaux et pourrez être amenés à devoir rembourser les avantages déjà perçus.

Points d'attention

La SCPI Kyaneos Denormandie 4 est une SCPI Résidentielle fiscale. La stratégie d'investissement de la SCPI Kyaneos Denormandie 4 vise l'immobilier d'habitation.

La SCPI Kyaneos Denormandie 4 a pour objectif la détention en vue de sa location d’un patrimoine immobilier majoritairement résidentiel afin de faire profiter aux investisseurs d'un avantage fiscal.

L'engagement de la SCPI Kyaneos Denormandie 4 vise à acquérir des actifs immobiliers situés dans des villes éligibles au dispositif fiscal et à les louer vide (i.e non meublé) à titre de résidence principale pendant 9 ans.

Avantage fiscal : investir dans la SCPI Kyaneos Denormandie 4 permet de profiter d’une réduction d’impôt sur le revenu calculée sur 15% du montant investi, étalé sur une période de 9 années, dans la limite de 10 000 € par an, sous réserve des aspects fiscaux. Il n’est donc pas adapté aux personnes morales soumises à l’impôt sur les sociétés (IS), ni aux personnes physiques n’étant pas - ou très faiblement - imposées.

Durée de placement recommandée : investir dans la SCPI Kyaneos Denormandie 4 est assimilable à un placement à long terme, d’une durée recommandée de 12 ans (11 ans de durée de vie du produit auxquels il convient d’ajouter la durée prévisionnelle de dissolution de 1 an), sauf à perdre l’intégralité de l’avantage fiscal. Cette durée pourrait être plus longue étant donné qu’elle court à compter de la date de mise en location du dernier immeuble acquis ou rénové par la SCPI.

Performance : il faut toujours garder en mémoire que les performances passées ne préjugent pas des performances futures et que le rendement des SCPI n’est jamais garanti. Plus la rentabilité d’un placement est élevée, plus le risque de ce placement est élevé.

Diversification : un investissement en parts de SCPI Kyaneos Denormandie 4 doit se faire dans le cadre d’une diversification de votre épargne. Il est fortement déconseillé d’investir toute son épargne sur un même placement.

Revenus potentiels : durant toute la phase de constitution du patrimoine de la SCPI Kyaneos Denormandie 4 qui devrait s’étaler sur une période d’environ 18 mois, les revenus potentiels que vous pourriez être amenés à percevoir seront marginaux au vu de la faible activité locative.

La SCPI Kyaneos Denormandie 4 investit dans un patrimoine immobilier résidentiel destiné à la location. Elle cible des immeubles décotés, en mauvais état et un mauvais score DPE, puis réalise d'importants travaux pour valoriser ces biens et offrir des prestations de très bonne qualité à ses locataires (confort et faible consommation énergétique).

Cours & Performance

Prix des parts à l'achat

Les performances passées ne sont pas un indicateur fiable des performances actuelles ou futures et ne doivent jamais constituer la seule base de sélection d'un produit ou d'une stratégie.

Avertissements et risques concernant la SCPI Kyaneos Denormandie 4

La SCPI est un produit qui n’est pas simple et qui peut être difficile à comprendre. Toutes les SCPI présentent certains risques ou inconvénients et ne répondent pas aux besoins de tous les investisseurs.

La stratégie de gestion peut être considérée comme plus ou moins risquée selon les SCPI qui communiquent leur niveau de risque estimé dans leur

Le niveau de risque déclaré par la SCPI Kyaneos Denormandie 4 est de « 3 / 7 » sur une échelle qui va de 1 à 7 (1 étant le niveau le moins risqué et 7 le niveau le plus risqué).

Le niveau de risque déclaré dans le DIC n'est pas garanti et peut évoluer dans le temps.

Les risques d'un investissement dans la SCPI Kyaneos Denormandie 4 sont les risques inhérents aux SCPI en général et notamment :

Risques financiers

Comme pour toutes les SCPI, les performances passées de la SCPI Kyaneos Denormandie 4 ne préjugent pas de ses performances futures.

Les risques financiers sont les risques liés aux taux (taux d'inflation, taux d’intérêt, taux de change) et à l’endettement de la SCPI.

La performance de la SCPI Kyaneos Denormandie 4 n’est pas indexée à l’inflation. Par conséquent, le rendement du fonds corrigé de l’inflation pourrait être négatif si l’inflation était supérieure au rendement attendu de la SCPI.

Risque de perte en capital

Le capital investi dans la SCPI n’est pas garanti : la valeur de revente des parts peut être inférieure à sa valeur d’acquisition.

La valeur des parts peut fluctuer à la hausse comme à la baisse.

Et le prix de la part peut ne pas refléter la valeur exacte des actifs en temps réel. La société de gestion peut en effet décider de revaloriser, ou déprécier, la valeur de la part dans une fourchette de plus ou moins 10% autour de la valeur de réalisation estimée par des experts indépendants.

Risques des revenus irréguliers

Le rendement exprimé en pourcentage et le montant des revenus distribués peuvent varier dans le temps, en fonction de l'état du marché locatif et de la gestion du parc immobilier détenu par la SCPI.

Si la diversité des locataires et la mutualisation des risques doivent en principe éviter les fortes variations de revenus d'une année sur l'autre, les revenus ne sont pas garantis. Ils peuvent monter ou baisser, voire être momentanément suspendus si les circonstances l'exigent.

Risques immobiliers

Les risques immobiliers sont les risques liés à l’évolution des prix du marché immobilier et/ou contrat de promotion.

L'obsolescence de certains actifs peut conduire la SCPI à effectuer des arbitrages (revente d'actifs) ou des travaux de rénovation, de mise aux normes ou de transformation qui peuvent être couteux.

Risques liés à la gestion discrétionnaire

L'attention des souscripteurs est attirée sur le fait que la qualité de la gestion est inégale d'un gestionnaire à un autre et qu'elle n'est pas nécessairement constante dans le temps.

La gestion de cette SCPI est actuellement confiée à Kyaneos Asset Management mais 2 types de changements peuvent intervenir durant la vie de la SCPI :

- les personnes qui composent l'équipe de gestion peuvent changer sans que vous en soyez informé

- la SCPI peut choisir de changer de société de gestion en cours de vie de la SCPI (ce type de décision étant prise en AG les souscripteurs de la SCPI en seraient informés)

La performance de la SCPI Kyaneos Denormandie 4 peut être inférieure à l’objectif de gestion fixé par Kyaneos Asset Management en raison d’investissements non performants.

Risques de contrepartie

Les risques de contrepartie sont les risques liés à la défaillance des locataires ou des prestataires de travaux.

La diversité des locataires est un facteur de diminution du risque de contrepartie.

Risques de liquidité

La liquidité de la SCPI Kyaneos Denormandie 4 n'est pas assurée par Kyaneos Asset Management.

Le délai de revente des parts dépend des marchés immobiliers. Il dépend aussi du marché de l'offre et de la demande sur les parts de chaque SCPI.

Pour les SCPI à capital fixe, le vendeur inscrit son ordre sur le carnet d’ordres de la société de gestion en indiquant le prix minimum par part qu’il souhaite obtenir de sa vente. L’échange de parts se fait au prix d’exécution dont le montant est au moins égal à la demande du cédant.

Pour les SCPI à capital variable, le remboursement des parts est réalisé́ sur demande du vendeur à la valeur de retrait qui est déterminée à partir du prix de souscription publié à la date de la demande.

La SCPI ne garantit pas la revente des parts, ni le retrait. La sortie n’est possible que dans le cas de l’existence d’une contrepartie.

Quand les demandes de retraits dépassent durablement les souscriptions, la société de gestion peut être conduite à constituer un fonds de remboursement destiné à satisfaire les vendeurs pressés, moyennant une décote.

Risques liés à la durée de détention

Les frais d'acquisition (inclus dans le prix de la part) et la nature des actifs (immobiliers) font de ces véhicules d'investissement un placement à envisager dans une optique à long terme (durée minimum conseillée variable selon les SCPI mais généralement supérieure à 10 ans).

Kyaneos Asset Management recommande une durée de détention minimum de NC pour la SCPI Kyaneos Denormandie 4.

Une revente anticipée serait de nature à dégrader la performance de votre investissement. C'est pourquoi il est important de ne consacrer à cet investissement que des capitaux que vous pouvez immobiliser à long terme.

Risques de durabilité

Les risques en matière de durabilité sont des événements/situations dans le domaine

Le présent site a pour objet de vous fournir des informations et documentations relatives aux SCPI en général et à la SCPI Kyaneos Denormandie 4 en particulier. Ces informations ne constituent ni une incitation à investir ni une recommandation d'investissement personnalisée.

Avant toute souscription, vous devez prendre connaissance des facteurs de risques en consultant la Note d’Information et le Document d'Informations Clés (DIC) de la SCPI Kyaneos Denormandie 4 disponibles sur notre site Internet ou auprès de la société de gestion Kyaneos Asset Management.

Vous devez également prendre conseil auprès de nos Gestionnaires de Patrimoine au 01 53 43 02 10 pour vérifier que ce type d'investissement correspond bien à votre profil d'investisseur et qu'il répond à vos objectifs.

Bulletin trimestriel - 3ème trimestre 2024